Última revisión realizada:20/11/2020

Denominación de la asignatura |

Gravámenes Indirectos sobre el Comercio Internacional |

| Grado al que pertenece |

Máster Universitario en Fiscalidad Internacional |

| Créditos ECTS |

6 |

| Curso y cuatrimestre en el que se imparte |

Primer cuatrimestre |

| Carácter de la asignatura | Obligatoria |

Presentación

Ninguna empresa que opere en el tráfico internacional de bienes y servicios puede desarrollar su actividad, ni siquiera concebirla o programarla, sin tener presente la imposición indirecta que afecta a sus productos; y ello en todos los aspectos, no solo sustantivos (cuánto pagar y en qué país) sino antes incluso, administrativos y formales (los números de identificación, las declaraciones, las exigencias para la facturación).

Más allá de ser, que lo es, un impuesto sobre el consumo con una importantísima potencia recaudatoria para las Administraciones tributarias en Europa y en el mundo (donde la expansión del IVA ha sido masiva, con la significativa excepción de Estados Unidos), el entramado de obligaciones formales y registrales asociadas a la gestión del IVA constituye el sustrato básico del control de la actividad económica por parte de las haciendas. Conocer en profundidad el IVA en cada país es, por lo tanto, una condición imprescindible para desarrollar una actividad económica en ese territorio.

El IVA, originaria y conceptualmente sencillo, se ha convertido, especialmente en el modelo europeo, en una complejísima estructura legal que genera infinidad de debates y conflictos cada año. La intervención de los tribunales en cada país, resolviendo los conflictos internos, de las Autoridades Tributarias, aclarando las operativas legales desde su perspectiva oficial; y, sobre todo, la actuación del TJUE fijando los límites de la actuación tributaria en cada país, conforman, todas ellas y la documentación que generan, una fuente imprescindible para descender de la «superestructura IVA» (cuyo manejo es imprescindible) a cada uno de los detalles legales en la aplicación del impuesto en cada concreto y particular caso. El manejo de la jurisprudencia y la doctrina administrativa en torno al IVA es imprescindible para el asesoramiento fiscal a las empresas, tanto a nivel solo interno como en el doble ámbito superpuesto, interno-internacional.

Obviamente, la tributación indirecta no se termina en el IVA. Los derechos arancelarios siguen existiendo y la importación de mercancías tiene un específico régimen tributario, cuyo estudio y comprensión resulta imprescindible para las empresas que actúan en el comercio internacional.

Por fin, en este tema haremos también una mención a los impuestos especiales que afectan a determinados productos; y, asimismo, a otros tributos indirectos que puedan incidir en operaciones de comercio internacional.

La asignatura de Gravámenes indirectos del comercio internacional cuenta con 5 casos prácticos en los que se analizan las cuestiones teóricas más importantes de la asignatura. Cabe destacar los dos casos prácticos impartidos por PwC, y que en este caso, se centran un análisis de las diferentes normativas de IVA a nivel internacional así como en el análisis y relevancia del concepto de establecimiento permanente en relación a los impuestos indirectos.

Competencias

Competencias básicas

- CB6: Poseer y comprender conocimientos que aporten una base u oportunidad de ser originales en el desarrollo y/o aplicación de ideas, a menudo en un contexto de investigación.

- CB7: Que los estudiantes sepan aplicar los conocimientos adquiridos y su capacidad de resolución de problemas en entornos nuevos o poco conocidos dentro de contextos más amplios (o multidisciplinares) relacionados con su área de estudio.

- CB8: Que los estudiantes sean capaces de integrar conocimientos y enfrentarse a la complejidad de formular juicios a partir de una información que, siendo incompleta o limitada, incluya reflexiones sobre las responsabilidades sociales y éticas vinculadas a la aplicación de sus conocimientos y juicios.

- CB9: Que los estudiantes sepan comunicar sus conclusiones y los conocimientos y razones últimas que las sustentan a públicos especializados y no especializados de un modo claro y sin ambigüedades.

- CB10: Que los estudiantes posean las habilidades de aprendizaje que les permitan continuar estudiando de un modo que habrá de ser en gran medida autodirigido o autónomo.

Competencias generales

- CG1: Comprender el marco tributario que condiciona la toma de decisiones en un contexto económico globalizado

- CG2: Desarrollar capacidades metodológicas para organizar el tiempo y las estrategias de aprendizaje en un sector del Derecho tan cambiante como la fiscalidad internacional.

- CG3: Obtener y analizar conjuntos variados de fuentes documentales, de cara a su tratamiento sistemático en el contexto globalizado en que va a ser aplicada.

- CG4: Conocer las tendencias actuales en el marco de la fiscalidad internacional.

- CG5: Idear estrategias de planificación fiscal internacional, sin incurrir en fraude o evasión fiscal, o en conductas abusivas.

- CG6: Manejar adecuadamente la normativa, doctrina científica y jurisprudencia en el campo de la fiscalidad internacional, mediante su análisis crítico.

- CG7: Ser capaz de elaborar teorías propias para la resolución de problemas reales, utilizando los conocimientos adquiridos.

- CG8: Elaborar argumentos jurídicos aplicando conocimientos de forma profesional a la fiscalidad internacional.

- CG9: Adquirir el dominio de las técnicas de elaboración de informes y dictámenes.

- CG10: Alcanzar el dominio de los métodos de análisis de la jurisprudencia.

- CG11: Capacidad de desarrollar trabajos en equipos específicos y multidisciplinares en un contexto internacional.

- CG12: Capacidad de adquirir un compromiso ético y social en la aplicación del Derecho Internacional Tributario.

- CG13: Capacidad de desarrollar un espíritu crítico y autocrítico en un contexto económico mundializado.

Competencias específicas

- CE1: Conocer los principales conceptos, enfoques y principios de la fiscalidad internacional.

- CE3: Elegir la norma o normas aplicables, entre la diversidad de fuentes normativas procedentes distintos sujetos legitimados para crearlas en el contexto internacional, utilizando sus reglas de interpretación.

- CE5: Identificar los conceptos vinculados a la planificación fiscal internacional.

- CE7: Conocer los mecanismos desarrollados por los Estados para la protección de sus intereses recaudatorios en un contexto tributario internacional.

- CE8: Ser capaz de crear estrategias de planificación fiscal en un marco de buenas prácticas.

- CE9: Identificar las consecuencias fiscales de la elección de una determinada forma jurídica de intervención en el mercado internacional.

- CE10: Articular alternativas de ubicación de los diversos elementos subjetivos y objetivos tomados en consideración por la norma tributaria internacional, para el logro de un ahorro fiscal lícito.

- CE14. Aplicar las normas propias de los intercambios internacionales de bienes y servicios, localizando de las jurisdicciones competentes y los gravámenes procedentes.

- CE15. Utilizar correctamente la normativa aduanera.

- CE16: Tener capacidad de elaborar informes o dictámenes sobre la base de los conocimientos adquiridos en materia de fiscalidad internacional.

- CE17: Afrontar exitosamente trabajos de sistematización y profundización en la búsqueda, selección, tratamiento y aplicación práctica de las fuentes normativas, bibliográficas y jurisprudenciales en el contexto internacional.

- CE18: Alcanzar conclusiones propias o enfoques novedosos como resultado del análisis de los materiales de investigación seleccionados.

Competencias transversales

- CT1: Analizar de forma reflexiva y crítica las cuestiones más relevantes de la sociedad actual para una toma de decisiones coherente.

- CT2: Identificar las nuevas tecnologías como herramientas didácticas para el intercambio comunicacional en el desarrollo de procesos de indagación y de aprendizaje grupal.

- CT3: Aplicar los conocimientos y capacidades aportados por los estudios a casos reales y en un entorno de grupos de trabajo en empresas u organizaciones.

- CT4: Adquirir la capacidad de trabajo independiente, impulsando la organización y favoreciendo el aprendizaje autónomo.

- CT5: Capacitar al estudiante para la búsqueda de información, así como para su análisis, interpretación, síntesis y transmisión.

Contenidos

Tema 1. Introducción sistemática a la imposición indirecta en el tráfico internacional de bienes y servicios: IVA, derechos arancelarios, impuestos especiales y otros tributos directos

Los tributos indirectos. Caracterización y rasgos generales en relación con transacciones internacionales

Aproximación al IVA: historia, modelos, estructura interna, dimensión internacional

El IVA en la Unión Europea. Impuestos sobre el consumo en el mundo

El debate sobre el IVA en USA

Aranceles aduaneros y comercio internacional

Los impuestos especiales: descripción, justificación y ámbito

Otros tributos indirectos con incidencia sobre transacciones con elemento internacional

Referencias bibliográficas

Tema 2. El Impuesto sobre el Valor Añadido: el modelo español y sus elementos

La relación jurídica trilateral: estructura normativa del IVA en España

Hecho imposible: aspectos materiales, espaciales, temporales y cuantitativos

Las exenciones en el IVA interior: breve mención

Estructura y tipos de aproximación crítica

Obligados tributarios: sujetos pasivos y responsables

La relación jurídica de repercusión y sus incidencias

Relación jurídica de deducción: deducción de cuotas, prorrata y devoluciones

Nota sobre aspectos internacionales en las devoluciones

El complejo entramado de obligaciones formales en el IVA. Gestión del impuesto

Cooperación y asistencia mutua en la UE

Tema 3. IVA internacional: importaciones y exportaciones

El IVA en las importaciones: elementos esenciales.

En particular, las exenciones en las importaciones

IVA internacional: importaciones y exportaciones (Continuación)

Relación jurídica de repercusión y relación jurídica de deducción en importaciones

Gestión y obligaciones formales en importaciones

Las exportaciones en el régimen jurídico del IVA español

Tema 4. El IVA intracomunitario: adquisiciones y entregas intracomunitarias

Dos notas sobre la estructura del IVA en el tráfico intracomunitario

Las adquisiciones intracomunitarias: elementos esenciales del régimen jurídico

Entregas intracomunitarias con medios de transporte nuevos

Operaciones intracomunitarias con medios de transporte nuevos

Una nota sobre operaciones triangulares

Cinco ejemplos de operaciones internacionales complejas

Tema 5. El IVA internacional en los servicios

El problema de los servicios internacionales y su localización

Regla general de localización de «prestaciones de servicios» en el IVA

Reglas especiales en la localización de servicios

Régimen especial de servicios de telecomunicaciones, de radiodifusión o de televisión o electrónicos

Referencias bibliográficas

Tema 6. Elusión y evasión en el IVA: la lucha contra el fraude

Fraude en el IVA: reflexiones sobre el fraude fiscal y maniqueísmo

El FMI y una visión estructural sobre el fraude y la evasión en el IVA

Aspectos internacionales en el fraude del IVA: fraude carrusel

Los fraudes en el IVA en la jurisprudencia española

Los límites a la planificación fiscal lícita en el IVA: el abuso

Instrumentos en la lucha contra el fraude fiscal en el IVA

Referencias bibliográficas

Tema 7. Los derechos arancelarios y derechos antidumping

Introducción a las aduanas en Europa en el siglo XX: el Código Aduanero Comunitario

Clasificación arancelaria. Origen de las mercancías

Valor en aduana

La deuda tributaria en aduanas: gestión, liquidación, devolución

El procedimiento de introducción de mercancías hasta la «libre práctica»

Regímenes aduaneros especiales

Salida de mercancías del territorio aduanero

Dumping y derechos antidumping

Referencias bibliográficas

Los impuestos especiales y el comercio internacional

Tributos indirectos internos que afectan a operaciones internacionales

Metodología

Las actividades formativas de la asignatura se han elaborado con el objetivo de adaptar el proceso de aprendizaje a las diferentes capacidades, necesidades e intereses de los alumnos.

Las actividades formativas de esta asignatura son las siguientes:

- Casos prácticos. En esta asignatura se elaborarán 5 casos prácticos por parte del alumno. Tras su entrega y posterior evaluación por el profesor, se impartirá una sesión presencial virtual en la que se corregirá el caso práctico y se resolverán todas las dudas que tengan los alumnos.

- Participación en eventos. Son eventos programados todas las semanas del cuatrimestre. Estos eventos son los siguientes:

- Sesiones presenciales virtuales. Se impartirán 15 sesiones presenciales virtuales, de las que 2 son de obligatoria asistencia.

- Foros de debate.

- Test de autoevaluación. Se elaborará un test por cada uno de los temas que comprenden esta asignatura.

- Comentarios de lecturas. Es un tipo de actividad muy concreto que consiste en el análisis de textos de artículos de autores expertos en diferentes temas de la asignatura.

En la programación semanal puedes consultar cuáles son las actividades concretas que tienes que realizar en esta asignatura.

Estas actividades se complementan, por supuesto, con estas otras:

- Estudio personal. El alumno deberá realizar un estudio personal y autónomo del temario de la asignatura.

- Tutorías. Las tutorías se pueden articular a través de diversas herramientas y medios. Durante el desarrollo de la asignatura, el profesor programa tutorías en días concretos para la resolución de dudas de índole estrictamente académico a través de las denominadas «sesiones de consultas». Como complemento de estas sesiones se dispone también del foro «Pregúntale al profesor de la asignatura» a través del cual se articulan algunas preguntas de alumnos y las correspondientes respuestas en el que se tratan aspectos generales de la asignatura. Por la propia naturaleza de los medios de comunicación empleados, no existen horarios a los que deba ajustarse el alumno.

- Examen final presencial.

Las horas dedicadas a cada actividad se detallan en la siguiente tabla:

ACTIVIDADES FORMATIVAS |

HORAS |

% PRESENCIAL |

| Sesiones presenciales virtuales | 15 |

0 |

| Estudio personal del material básico | 80 |

0 |

| Lectura del material complementario | 25 |

0 |

| Casos prácticos | 30 |

0 |

| Evaluación | 7 |

30 |

| Tutorías | 8 |

0 |

| Foros y debates (trabajo colaborativo) | 15 |

0 |

| Total | 180 |

Bibliografía

Bibliografía básica

Los textos necesarios para el estudio de estos temas han sido elaborados por UNIR y están disponibles en formato digital para su consulta, descarga e impresión en el Aula Virtual.

Bibliografía complementaria

Adame, F. D. (2019) La lucha contra el fraude fiscal en España y la Unión Europea, Aranzadi.

Astarloa, B. (2017). Operativa actual y cuestiones controvertidas de la pliacaicón del régimen especial de servicios prestados por vía electrónica del IVA por “Airbnb”. CIRIEC-España. Revista jurídica de economía social y cooperativa, 31.

Avi-Yonah, R. S. (2010). Summary and Recommendations (Symposium on Designing a Federal VAT, Part I). Tax L. Rev. 63(2), 285-300.

Berché, E. (DIR.) (2013). Tratado de Aduanas e Impuestos Especiales. Barcelona: Bosch, JMB Editor.

Ernst & Young (2014). Worldwide VAT, GST and Sales Tax Guide. EY.

Falcón, R., & Pulido, E. (2013). Derecho Fiscal Internacional (pp. 317-360). Madrid: Marcial Pons.

González-Jaraba, M. (2007). El Sistema de Impuestos Especiales en España. Madrid: Marcial Pons.

James. K. (2011). Exploring the Origins and Global Rise of VAT. Tax Analysts.

De Miguel, E. (2020). Localización de servicios internacionales ante el Impuesto sobre el Valor Añadido. Carta Tributaria, Revista de opinión, 61.

De Miguel, E. (2018). Las conexiones de los sujetos establecidos y no establecidos en el IVA. Instituto de Estudios Fiscales, 3, 2018.

OECD (2014). International VAT/GST Guidelines.

Pelechá, F. (2009). Fiscalidad sobre el Comercio Exterior: el Derecho Aduanero Tributario. Madrid: Marcial Pons.

Pérez, A. (2016). Fraude internacional del IVA, Forum fiscal: la revista tributaria de Álava, Bizkaia y Gipuzkoa, 221, 19-34

Schenk . A., & Oldman, O. (2007). Value Added Tax (A Comparative Approach). Cambridge: Cambridge University Press.

Van Grasstek, C. (2013). The History and Future of the World Trade Organization. Geneve: WTO Publications.

Vázquez del Rey, A. (2007). El IVA y el Comercio Internacional: Tendencias y Problemas Actuales. Crónica Tributaria, número 124/2007 (143-164). Madrid: IEF.

Evaluación y calificación

El sistema de calificación se basa en la siguiente escala numérica:

0 - 4, 9 |

Suspenso |

(SS) |

5,0 - 6,9 |

Aprobado |

(AP) |

7,0 - 8,9 |

Notable |

(NT) |

9,0 - 10 |

Sobresaliente |

(SB) |

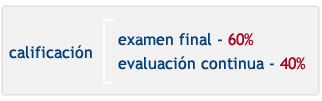

La calificación se compone de dos partes principales:

El examen se realiza al final del cuatrimestre y es de carácter PRESENCIAL y OBLIGATORIO. Supone el 60% de la calificación final y para que la nota obtenida en este examen se sume a la nota final, es obligatorio APROBARLO.

La evaluación continua supone el 40% de la calificación final. Este 40% de la nota final se compone de las calificaciones obtenidas en las diferentes actividades formativas llevadas a cabo durante el cuatrimestre.

Ten en cuenta que la suma de las puntuaciones de las actividades de la evaluación continua es de 10 puntos. Así, puedes hacer las que prefieras hasta conseguir un máximo de 4 puntos (que es la calificación máxima que se puede obtener en la evaluación continua). En la programación semanal de la asignatura, se detalla la calificación máxima de cada actividad o evento concreto puntuables.

SISTEMAS DE EVALUACIÓN |

PONDERACIÓN MIN. |

PONDERACIÓN MÁX. |

| Participación en foros y otros medios participativos | 10 |

10 |

| Realización de trabajos, proyectos y casos | 20 |

20 |

| Test de autoevaluación | 10 |

10 |

| Prueba de evaluación final presencial | 60 |

60 |

Si quieres presentarte sólo al examen final, tendrás que obtener una calificación de 5 puntos sobre 6 para aprobar la asignatura.

Profesorado

María Luisa Fernández

Formación académica: Doctora en Derecho, Master en Asesoría Fiscal, Master en Gerente de PYME, Master Universitario de Educación Secundaria. Acreditada en todas las figuras de Profesor Titular de Universidad, Profesor Contratado Doctor, Prof. Dr,. de Universidad Privada, Prof. Ayudante Dr. Prof. colaborador por la ANECA, y ACAP.

Experiencia: Ha estado impartiendo clases durante 21 años en universidades europeas, españolas y empresas de forma presencial y on line en Grado, Postgrado y Secundaria en las Facultades de Derecho, de CC. Económicas y CC. Educación y Turismo de la Universidad CEU San Pablo (USP CEU), Universidad Internacional de la Rioja (UNIR), Universidad Católica San Antonio de Murcia (UCAM), Universidad Camilo José Cela (UCJC) y en el Instituto de Formación Profesional San Antonio de Murcia. Ha realizado estancias de docencia e investigación de más de 8 meses en universidades europeas. Ha desarrollado el ejercicio profesional asesor jurídico fiscal, mercantil, civil laboral y comunitario.

Líneas de investigación: Ha realizado investigación, cuenta con 1 sexenio de investigación por la ANECA, 18 proyectos de investigación: 2 I+ D, proyectos realizados para el Ministerio de Hacienda, Ministerio de Educación, Banco Santander, Comunidad Autónomas de Madrid y Valencia, y Universidades Internacionales y Nacionales. Ha participado en 38 Congresos Internacionales y Nacionales. Ha organizado 26 Congresos y Jornada Internacionales y Nacionales.

Orientaciones para el estudio

Obviamente, al tratarse de formación on-line puedes organizar tu tiempo de estudio como desees, siempre y cuando vayas cumpliendo las fechas de entrega de actividades, trabajos y exámenes. Nosotros, para ayudarte, te proponemos los siguientes pasos:

- Desde el Campus virtual podrás acceder al aula virtual de cada asignatura en la que estés matriculado y, además, al aula virtual de Lo que necesitas saber antes de empezar. Aquí podrás consultar la documentación disponible sobre cómo se utilizan las herramientas del aula virtual y sobre cómo se organiza una asignatura en la UNIR y también podrás organizar tu plan de trabajo personal con tu profesor-tutor.

- Observa la programación semanal. Allí te indicamos qué parte del temario debes trabajar cada semana.

- Ya sabes qué trabajo tienes que hacer durante la semana. Accede ahora a la sección Temas del aula virtual. Allí encontrarás el material teórico y práctico del tema correspondiente a esa semana.

- Comienza con la lectura de las Ideas clave del tema. Este resumen te ayudará a hacerte una idea del contenido más importante del tema y de cuáles son los aspectos fundamentales en los que te tendrás que fijar al estudiar el material básico. Lee siempre el primer apartado, ¿Cómo estudiar este tema?, porque allí te especificamos qué material tienes que estudiar. Consulta, además, las secciones del tema que contienen material complementario (Lo + recomendado y + Información).

- Dedica tiempo al trabajo práctico (sección Actividades y Test). En la programación semanal te detallamos cuáles son las actividades correspondientes a cada semana y qué calificación máxima puedes obtener con cada una de ellas.

- Te recomendamos que participes en los eventos del curso (sesiones presenciales virtuales, foros de debate…). Para conocer la fecha concreta de celebración de los eventos debes consultar las herramientas de comunicación del aula vitual. Tu profesor y tu profesor-tutor te informarán de las novedades de la asignatura.

Recuerda que en el aula virtual de Lo que necesitas saber antes de empezar puedes consultar el funcionamiento de las distintas herramientas del aula virtual: Correo, Foro, Sesiones presenciales virtuales, Envío de actividades, etc.

|

Ten en cuenta estos consejos…

|